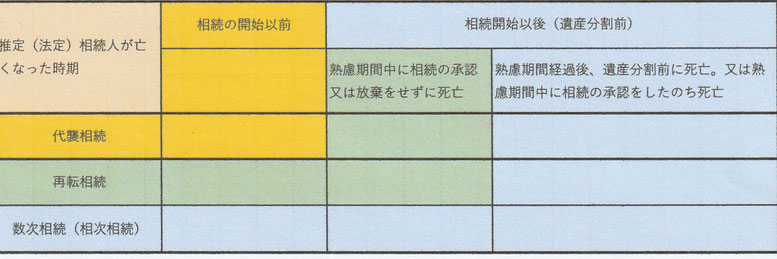

「数次相続」と「再転相続」(狭義)の違い及び、「代襲相続」「相次相続」の違い。

行政書士は街の身近な法律家

埼玉県行政書士会所属

行政書士渡辺事務所

行政書士・渡邉文雄

1. 数次相続

(1)数次相続とは

数次相続とは、「熟慮期間(※)経過後、遺産分割前」に、法定相続人が死亡し、これにより開始した新たな相続(二次相続、三次相続等)を含めた、相続全体を指す言い方です。

※ 熟慮期間:被相続人が亡くなったときから3か月間

数次相続が発生すると、例えば、三次相続の場合、遺産分割協議書は、まず、最初に亡くなった被相続人の遺産についての遺産分割協議書(「第一の相続」)、その次に亡くなった被相続人の遺産についての遺産分割協議書(「第二の相続」)、及び、三番目に亡くなった被相続人の遺産についての遺産分割協議書(「第三の相続」)が必要になります。

(2)数次相続遺産分割協議書の作成のコツ

数次相続の遺産分割協議書は、最初に、相続の発生した時期が一番新しいものを作り、順次、さかのぼって作成するのがコツです。これにより、相続人の地位の承継と相続権の分割の関係が理解しやすくなります。

2. (狭義の)再転相続

再転相続は、法定相続人が、熟慮期間中に相続の承認又は相続放棄を行わないまま死亡して二次相続が発生し、その二次相続の法定相続人が、「第一の相続」を承認又は相続放棄する権利を承継・取得した状態をいいます(言い換えると、二次相続の法定相続人が、「第一の相続」の相続人の地位を引き継ぐこと。)

したがって、再転相続をした相続人が熟慮期間中に承認するか、熟慮期間が経過すれば、「数次相続」となり、数次相続の遺産分割を行うことになります。

3. 代襲相続

代襲相続は、相続の開始以前に、推定相続人(被相続人の子等)が死亡し、推定相続人だった者の子が代わって相続人になることをいいます。

したがって、代襲相続と数次相続は、被相続人と法定相続人が亡くなった順番が違います。

4. 相次相続控除

相次相続控除とは、最初の相続から次の相続まで10年以内であれば、相続税の負担を軽減できる特例のことです。

今回の相続開始前10年以内に被相続人が相続、遺贈や相続時精算課税に係る贈与によって財産を取得し相続税が課されていた場合には、その被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人の相続税額から、一定の金額を控除します。

(出典:国税庁ホームページ)

関連情報

関連情報